En ce début d'année 2021, l’optimisme est de mise sur les marchés financiers. Les investisseurs prévoient une reprise économique avec un rebond des bénéfices des entreprises et s’attendent même à ce que les banques centrales restent généreuses et les taux d’intérêt très bas.

En effet, une telle combinaison formerait un contexte favorable à une poursuite de la hausse des cours boursiers. Fort de ce constat, on peut aussi identifier les principaux risques pour les marchés boursiers :

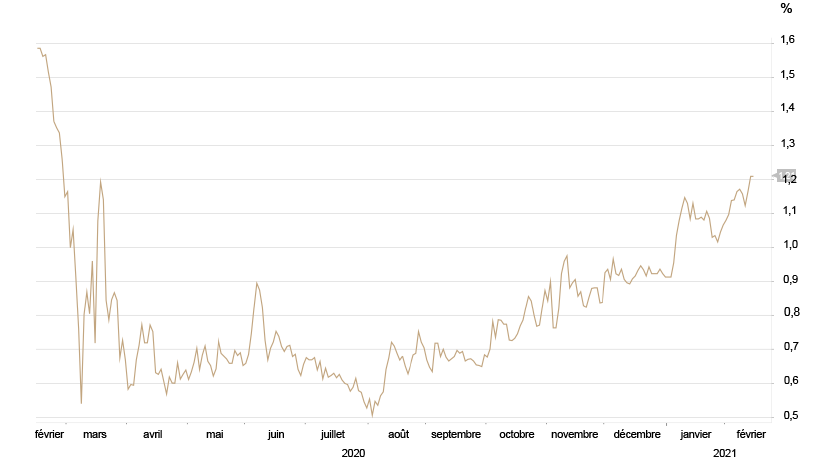

la reprise économique n’est pas au rendez-vous ou du moins déçoit ; les banques centrales changent d’attitude et commencent à resserrer leur politique monétaire ; les banques centrales restent généreuses mais les taux obligataires remontent.Parmi les risques énoncés, le deuxième me semble faible mais les deux autres ne peuvent pas être exclus. A l’heure actuelle, une réouverture complète des économies semble encore très éloignée. Et même, si c'était le cas, il n’est pas certain que le scénario, selon lequel les agents économiques vont se précipiter pour dépenser tout ce qu’ils n’ont pas pu dépenser en 2020, se réalise. En d’autres mots, la reprise pourrait effectivement décevoir. Quant à la possibilité de voir les taux obligataires remonter malgré une poursuite de politiques monétaires très expansives, il convient de noter que c’est exactement ce qui se passe depuis quelques semaines. C’est ainsi qu’aux Etats-Unis, le taux à 10 ans est passé de 0,9 % à 1,2 % depuis le début de l’année. Cette remontée traduit justement les anticipations de reprise économique, mais elle reste aussi le reflet d’un environnement potentiellement plus inflationniste à moyen et long terme. Jusqu’à présent cette progression est trop faible pour inquiéter les marchés boursiers, mais si elle devait se prolonger, la situation pourrait changer.

Rendement de l’emprunt d’Etat américain à 10 ans

Source : Bloomberg

L'année 2020 a cependant démontré la futilité de l’exercice traditionnel des prévisions de début d’année. La possibilité de voir une pandémie plonger l’économie mondiale en récession et provoquer une chute de quelque 40 % des cours boursiers ne faisait pas partie des prévisions des stratèges début 2020. En mars, ces mêmes stratèges étaient loin de se douter que la plupart des indices boursiers finiraient malgré tout l’année en hausse.

Plutôt que de se focaliser sur les perspectives à court terme des marchés, il me semble dès lors plus intéressant de parler du cadre général, ce que les Anglo-Saxons appellent généralement le « big picture », et des implications potentielles de ce cadre sur les décisions d’investissement.

L’expérience de ces dernières années a prouvé que dans les principaux pays industrialisés, il est devenu impossible de créer la croissance nominale nécessaire pour permettre au système de fonctionner correctement. Dans la plupart de ces pays, le ratio endettement/Produit Intérieur Brut est aujourd’hui historiquement élevé, et ceci sans même prendre en considération les engagements de retraite non provisionnés. La meilleure façon de sortir de cette impasse pourrait se faire par le biais d'une forte hausse du dénominateur, le P.I.B., à l’image de ce qui s’était passé après la Seconde Guerre mondiale. A l’époque toutefois, les populations étaient jeunes et les besoins de reconstruction considérables. Or, aujourd’hui, la situation est tout à fait différente. Depuis la crise financière, les banques centrales essaient de stimuler la croissance nominale en insistant notamment sur le volet inflation (la croissance nominale égale la croissance réelle + l’inflation). Pour ce faire, depuis des années elles mènent des politiques monétaires très expansives, réduisant les taux d’intérêt à zéro. Loin de dynamiser l’activité économique, leurs politiques ont eu l’effet inverse en contribuant au ralentissement structurel de la croissance. De plus, le problème du surendettement n’a fait que croître. Il augmente le risque déflationniste et les autorités monétaires sont encore plus désespérées dans leurs efforts pour créer de l’inflation.

L’apparition de la pandémie a toutefois changé la donne. Après la crise financière, la charge visant à stimuler la conjoncture incombait uniquement à la politique monétaire. Aujourd’hui, la politique fiscale est censée prendre la relève. La rigueur budgétaire est progressivement abandonnée et tous les pays envisagent d'importants programmes de stimulation. (Cependant il est impératif de souligner que les mesures prises par les autorités en 2020 ne peuvent pas être considérées comme de véritables mesures de stimulation. Leur but étant de compenser la perte d’activité subie par le secteur privé.) L’augmentation des dépenses publiques est censée être financée par les banques centrales. Le rôle de l’Etat dans l’économie augmentera et l’économie de marché continuera à faire place à une économie planifiée.

Quelles en sont les conséquences pour un investisseur ? Tout d’abord, ce dernier ne devrait pas se faire trop d’idées préconçues. Ces dernières années ont montré que les règles peuvent changer rapidement et l’influence des autorités sur les marchés financiers est de plus en plus palpable. D’où la nécessité de garder un esprit ouvert et de s’adapter aux événements. Ceci étant dit, certaines tendances semblent toutefois évidentes.

Tout d’abord, si les banques centrales restent officiellement indépendantes, il est clair que le rôle de la politique monétaire sera de maintenir un environnement propice dans lequel le financement des déficits budgétaires ne rencontre aucun problème. Concrètement, cela signifie que les banques centrales devront maintenir leurs taux directeurs (qu’elles contrôlent directement) à des niveaux très bas, tout en essayant d’empêcher toute remontée significative des taux obligataires (qu’elles ne contrôlent pas directement). En résumé, elles essaieront de contrôler toute la courbe des taux, à l’image de ce que fait la Banque du Japon depuis quelques années.

Dès lors, les placements monétaires et obligataires traditionnels présentent très peu d’intérêt. Les actifs détenus dans les fonds monétaires et obligataires ont encore augmenté en 2020. Ceci s'explique par un contexte de pandémie mondiale marqué par de nombreuses incertitudes. Toutefois, dans un environnement de taux durablement bas, les placements monétaires et obligataires ne sont pas une solution raisonnable pour des capitaux censés protéger le pouvoir d’achat sur le long terme. Au contraire, les rendements de ces placements sont pratiquement certains d’être négatifs en termes réels, c’est-à-dire ajustés pour l’inflation. Or, la préservation, voire l’augmentation, du pouvoir d’achat devrait constituer le but ultime de toute épargne.

Compte tenu de ce qui précède, il découle que les placements généralement considérés comme les moins risqués, car les moins volatils, devraient progressivement être délaissés au profit de placements plus risqués, car plus volatils. En même temps, la meilleure définition du risque n’est peut-être plus la volatilité. Il est évident que si les banques centrales réussissent à contrôler la courbe des taux, les cours des emprunts d’Etat ne bougeront pas beaucoup et leur volatilité restera donc faible. Ceci n’enlève toutefois rien au fait qu’avec le temps l’inflation rongera leur pouvoir d’achat. Néanmoins, cette perte progressive du pouvoir d’achat sera évidemment moins visible qu’une baisse temporaire des cours boursiers. Tant qu’on continuera à assimiler risque et volatilité, un investisseur devra être prêt à accepter davantage de risque pour avoir encore la possibilité de générer un rendement satisfaisant. Ceci est la conséquence logique de la pénalisation des véhicules d’épargne traditionnellement considérés comme sûrs.

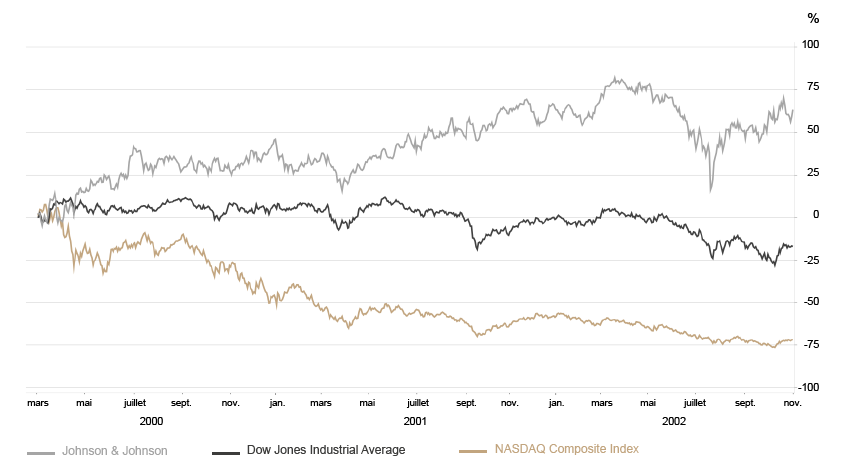

Dans la plupart des portefeuilles traditionnels, délaisser les placements monétaires et obligataires (ou du moins en réduire leur allocation) signifie augmenter le poids des actions. Or, les multiples de valorisation des actions sont aujourd’hui élevés, pour certains ils n'ont jamais été aussi hauts. Comment résoudre ce dilemme ? Pour moi, la réponse qui a le plus de sens serait d'arrêter de généraliser et de traiter les actions comme une classe d’actifs homogène. Aujourd'hui, il y a clairement à l’intérieur des marchés boursiers des segments qui sont surévalués, voire valorisés de manière absurde alors que, beaucoup d'autres n’ont pas bénéficié de la frénésie des investisseurs et gardent une valorisation raisonnable. A cet égard, la situation rappelle quelque peu celle du début du siècle. A l’époque, le marché était cher parce que la valorisation du segment TMT (Technologie-Médias-Télécommunication) était devenue aberrante. Lorsque la bulle TMT a éclaté, l’indice Nasdaq, dominé par ces valeurs, a perdu près de 80 % de sa valeur entre mars 2000 et octobre 2002. Sur la même période, l’indice Dow Jones, moins concentré en valeurs technologiques, ne perdait « que » 25 %. Quant à une action comme Johnson & Johnson, délaissée par les investisseurs avant l’éclatement de la bulle et donc relativement bon marché, son cours s’appréciait à plus de 70 %. (La comparaison avec la situation d’il y a 20 ans s’arrête là. A l’époque, les multiples de valorisation élevés traduisaient des attentes de croissance démesurées, surtout pour le segment TMT. Aujourd’hui, les multiples élevés reflètent un environnement de taux bas. En jargon technique, avant, la prime de risque offerte par les actions était négative, aujourd’hui elle reste en ligne avec sa moyenne historique.)

Evolution des indices Nasdaq et Dow Jones Industrial et de l’action Johnson & Johnson de mars 2000 à octobre 2002

Source : Bloomberg

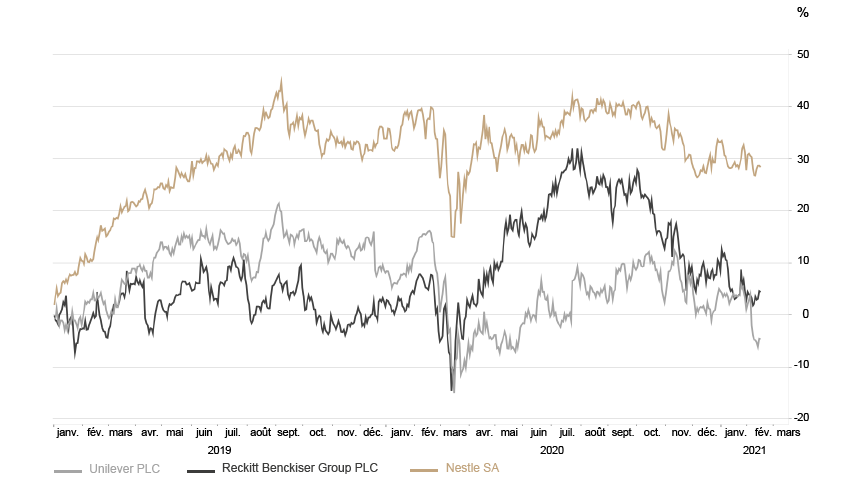

Quels sont donc aujourd’hui les segments délaissés à l’intérieur des marchés boursiers ? Certains répondront que ce sont surtout les secteurs généralement assimilés au style « value », c’est-à-dire les banques, les matières premières ou les valeurs très cycliques. S’il y a certes des opportunités à saisir dans ces secteurs (à commencer par l’énergie), force est de constater qu’il s’agit souvent de secteurs confrontés à de sérieux problèmes structurels, problèmes que la pandémie a encore plus renforcés. Une piste plus intéressante, et qualitativement largement supérieure, me semble être celle de secteurs plus défensifs (étant donné que les résultats des entreprises de ces secteurs sont moins sensibles à la conjoncture), payant des dividendes réguliers et en augmentation sur le long terme et offrant une certaine protection contre l’inflation (vu qu'elles disposent d’une capacité plus importante à augmenter leurs prix de vente étant donné le caractère souvent essentiel des produits qu’elles vendent). Ces secteurs devraient notamment profiter de flux en provenance de portefeuilles obligataires à la recherche de revenus récurrents. Les secteurs qui viennent directement à l’esprit sont ceux de la consommation de base ou de la santé. Et ici, on ne trouve pas de signes d’une bulle : les cours de bourse de valeurs comme Nestlé, Reckitt Benckiser ou Unilever ne sont pas beaucoup plus élevés qu’il y a 2 ans (dans le cas d’Unilever, son cours est même en dessous de ce niveau). Même en dehors de ces 2 secteurs et de ceux associés au style « value », il est néanmoins encore possible de trouver des entreprises dont la valorisation n’est pas trop élevée, surtout dans un environnement de taux d’intérêt bas. Encore plus si on est prêt à prendre en considération d’autres marchés que les seuls marchés américain et européen et à s’intéresser par exemple à l’Asie ou aux pays émergents. Il faut cependant noter qu’une telle approche sélective n’a rien à voir avec la tentative de battre un quelconque indice. On pourrait d’ailleurs arguer que la contrainte souvent imposée à un gestionnaire de surperformer un indice sur une période relativement courte est en contradiction avec ce qui devrait être son objectif principal : la protection du capital qui lui a été confié et du pouvoir d’achat qui l’accompagne.

Evolution du cours de bourse de Nestlé, Reckitt Benckiser et Unilever depuis fin 2018

Source : Bloomberg

Pour terminer, un mot sur l’or. Le scénario décrit précédemment et vers lequel nous semblons nous diriger – des politiques fiscales expansives financées par la création de monnaie – est favorable à l’or dans la mesure où il entraînerait une dévalorisation des monnaies papier. Entre-temps le métal jaune bénéficie de taux réels négatifs et offre une protection contre le risque d’un retour de l’inflation. Par le passé, l’or a par ailleurs généralement aussi (mais pas toujours) protégé un portefeuille dans des phases plus pénibles pour les marchés boursiers. Dans des portefeuilles davantage orientés vers les actions, ceci constitue un avantage non négligeable.

Pour accéder au site, Cliquez ICI.

A propos de BLI - Banque de Luxembourg Investments S.A. et de la Banque de Luxembourg BLI - Banque de Luxembourg Investments S.A. est la société de gestion d’actifs de la Banque de Luxembourg. Nous possédons une expérience avérée en gestion de fonds dans trois domaines essentiels : actions, obligations et stratégies multiactifs. Établie au Luxembourg loin du bruit des principaux centres financiers, l’équipe de gestionnaires de BLI se spécialise exclusivement dans la recherche de placements de qualité à travers le monde. Son savoir-faire respecte plusieurs principes clés : gestion active, sensibilité aux risques et responsabilité en matière environnementale, sociale et de gouvernance (ESG). BLI gère une gamme de plus de 30 fonds de placement dont les encours totalisent 12,84 milliards d’euros au 31 octobre 2020. Fondée en 1920, la Banque de Luxembourg est une des plus importantes banques privées luxembourgeoises. À Luxembourg, et en Belgique, où elle est présente depuis 2010 avec une succursale, elle accompagne une clientèle locale et internationale de particuliers, de familles et d’entrepreneurs pour la gestion, la valorisation et la transmission de leur patrimoine. La Banque a également développé une gamme de services à l’intention des professionnels de la gestion. Au 31 décembre 2019, la Banque de Luxembourg comptait près de 1000 collaborateurs, 280 millions d’euros de produit net bancaire consolidé et plus d’un milliard d’euros de fonds propres. Elle est une des rares banques dont la stratégie d’investissement est élaborée à Luxembourg par sa propre équipe d’analystes, au sein de sa filiale BLI.