J’aurai pu apporter des bonbons, mais récemment la tendance est plutôt aux actions malgré l’approche inéluctable des fêtes de fin d’année et la nervosité des marchés. Explications.

Sur les marchés européens le début du 4ème trimestre a été marqué par une certaine nervosité au moment de la publication des résultats. Justifiées ou non, l’ampleur des corrections sur des titres comme Alstom, Worldline ou encore Sanofi n’a pas manqué de surprendre.

Certes ces titres ont manqué (parfois largement) leurs objectifs, mais les fondamentaux sont toujours là : CA, carnet de commande et finalement rebond du cours de bourse. On ne se trouve donc pas dans un scénario à la Wirecard par exemple (-65% en une journée en 2020, mais -98% en une semaine), mais subsiste l’impression que le marché avait une forte envie de passer ses nerfs sur quelques victimes expiatoires bien choisies.

A quoi est (était ?) due cette nervosité ? Assurément aux trois thèmes principaux de 2023 : les risques géopolitiques, la faiblesse de l’économie chinoise et les taux d’intérêts.

Le net regain sur la volatilité en octobre a principalement trouvé sa source au Moyen-Orient où la guerre qu’Israël mène contre le Hamas a ravivé de fortes tensions géopolitiques qui ont systématiquement un impact sur le pétrole. Or lorsqu’il y a un impact sur le cours du pétrole il y a un impact sur les prix de l’énergie dans leur ensemble et donc un risque sur l’inflation. Cela s’ajoute à la guerre en Ukraine et participe à faire du risque géopolitique une donnée encore plus présente dans l’esprit des investisseurs.

Du côté de l’économie chinoise ça ne va toujours pas mieux. En effet les exportations continuent de décevoir avec un 6ème mois de baisse consécutive, -6.40% par rapport à l’année passée (et -6.20% en septembre). S’il y a une partie structurelle avec la faiblesse du marché domestique embourbé dans un éclatement de la bulle immobilière qui affecte l’épargne des Chinois, il y a aussi une partie conjoncturelle puisque même Taïwan et la Corée du Sud ont rapporté des exportations en baisses en raison d’une croissance mondiale ralentie et des couts d’emprunts élevés.

Puisque j’en parle, les taux d’intérêts ne baissent pas tout de suite. Difficile de trouver quelque chose de particulièrement disruptif en la matière puisque tout ou presque a déjà été dit. Et son contraire.

Et les marchés actions dans tout ça me demanderez-vous ? Et bien ils se portent bien, très bien même, merci pour eux.

Outre les quelques déceptions spectaculaires évoquées plus haut, la saison des résultats qui est en train de s’achever est considérée comme une réussite, ce qui a attisé le récent regain d’intérêt des gérants pour les actions et donc alimenté le rebond de ces 10 derniers jours.

Il faut avouer que les actions semblent immortelles. En cela elles sont donc bien différentes des fleurs qui elles sont périssables, même si l’immortelle est une fleur qui pour le coup n’est pas périssable, mais je m’égare.

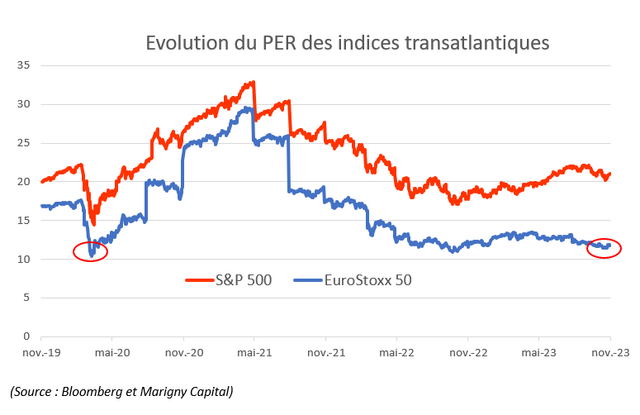

Lorsque l’on achète une action, on achète les profits futurs d’une entreprise. Naturellement dans un monde avec des taux d’intérêts élevés, on sera plus conservateur que si l’argent est gratuit. Mais aujourd’hui, alors que les taux d’intérêts sont plutôt élevés, qu’est-ce qui fait que les marchés actions sont en passe de réussir la plus longue série de hausses depuis 2004 ? Indice ci-dessous.

Le PER est le ratio entre les bénéfices et le prix de l’action. Plus celui-ci est élevé, plus les actions sont dites chères. Plus il est faible plus les actions sont bon marché. On observe que les actions américaines sont en moyenne un peu plus chères (21 fois les bénéfices contre 12 fois les bénéfices en moyenne sur l’indice européen) que les actions européennes. C’est principalement dû à la part des valeurs technologiques dans le S&P, et aussi un peu à la puissance narrative du marché action américain. Du côté européen, on observe aujourd’hui que les PER sont revenus à des multiples proches de ceux qu’ils étaient durant le Covid (entre 11 et 12 fois les bénéfices), alors même que l’EuroStoxx est en hausse de plus de 60% depuis cet évènement ! Pour les gérants ces niveaux sont une aubaine, le signe d’une opportunité d’achat indépendamment du niveau absolu de l’indice.

Depuis plus de 20 ans, conseiller d’acheter et de garder des actions en portefeuille est probablement le conseil d’investissement le plus rentable que l’on a pu donner ou recevoir. Non seulement les actions ne meurent jamais, mais comme le vin elles se bonifient, se valorisent avec le temps. Aussi, malgré l’incertitude et la nervosité, avec un peu de discernement et beaucoup de diversification, les gérants profitent de la période actuelle pour augmenter la part des actions dans les portefeuilles, directement ou via des produits structurés. Moi également. Et vous ?

Par Thomas Fonsegrive, Marigny Capital

Pour accéder au site, cliquez ICI.