Plus de cent-cinquante mille foyers reçoivent chaque année de l’administration fiscale un avis d’impôt sur la fortune immobilière (IFI) pour leur patrimoine immobilier dépassant 1,3 million d’euros au 1er janvier, que ce soit des biens et droits immobiliers détenus directement et indirectement. Alors comment réduire son imposition à l’IFI ? Nos réponses et nos conseils.

La substitution de l’ISF par l’IFI, au 1er janvier 2018, est venue amoindrir les stratégies d’investissement susceptibles de réduire cet impôt sur la fortune. S’il était possible, autrefois, d’agir sur son montant en investissant au capital de PME, en direct ou par le biais de fonds spécialisés, ces investissements ne permettent, aujourd’hui, que d’agir sur le montant de l’impôt sur le revenu.Seuls les dons aux œuvres ou aux personnes en difficulté permettent désormais d’agir sur l’IFI en octroyant une réduction de la charge fiscale.Aussi convient-il aujourd’hui d’orienter la réflexion sur les possibilités qui s’offrent aux redevables pour agir, non pas sur l’impôt dû, mais sur l’assiette sur laquelle sera établie l’imposition. Et de nombreuses solutions coexistent encore à ce titre. Tour d’horizon.

La substitution de l’ISF par l’IFI, au 1er janvier 2018, est venue amoindrir les stratégies d’investissement susceptibles de réduire cet impôt sur la fortune. S’il était possible, autrefois, d’agir sur son montant en investissant au capital de PME, en direct ou par le biais de fonds spécialisés, ces investissements ne permettent, aujourd’hui, que d’agir sur le montant de l’impôt sur le revenu.Seuls les dons aux œuvres ou aux personnes en difficulté permettent désormais d’agir sur l’IFI en octroyant une réduction de la charge fiscale.Aussi convient-il aujourd’hui d’orienter la réflexion sur les possibilités qui s’offrent aux redevables pour agir, non pas sur l’impôt dû, mais sur l’assiette sur laquelle sera établie l’imposition. Et de nombreuses solutions coexistent encore à ce titre. Tour d’horizon.

ARBITRER SON PATRIMOINE IMMOBILIER EXISTANT

Pour qui ?- Pour l’investisseur dont le parc immobilier est prépondérant par rapport au patrimoine financier, est vieillissant et générateur de frais, et est chronophage en termes de gestion.- Pour l’investisseur qui souhaite rendre plus liquide son patrimoine afin de faciliter la perception de revenus complémentaire ou d’améliorer sa transmission.La solution la plus évidente, mais qui peut s’avérer complexe à mettre en œuvre pour des raisons affectives ou pragmatiques (emprunts en cours, prise de valeur et impact sur l’imposition des plus-values, etc.) : arbitrer une partie de son parc immobilier pour investir le prix de cession sur des actifs n’entrant pas dans l’assiette de l’IFI, tels que des supports financiers dont les sous-jacents d’investissement seront des unités de comptes (UC) non investies sur des actifs immobiliers taxables. Si toutes les conditions sont réunies, alors l’économie d’IFI peut même constituer un surcroît de rendement.Cette solution devra s’intégrer dans un scénario d’approche globale et sera à prendre en compte des éléments tels que la durée de détention de l’immobilier à céder, son absence de passif, son rendement et le contexte fiscal du redevable. A cela peut aussi s’ajouter la facilité de gestion d’un actif financier, contrairement à un bien immobilier qui peut demander davantage d’investissement en termes de gestion (renouvellement des baux, carences locatives, travaux divers, etc.). Contrairement aux actifs financiers également, la détention d’actifs immobiliers est susceptible de générer des décaissements de trésorerie ponctuels venant obérer fortement la rentabilité financière de l’actif au titre d’un exercice donné, et ce sera de plus en plus le cas au vu du projet ambitieux du gouvernement de vouloir remettre aux normes énergétiques les logements locatifs (cf. illustration : « Arbitrer son patrimoine immobilier existant » plus bas).

INVESTIR DANS L’IMMOBILIER EN NUE-PROPRIÉTÉ

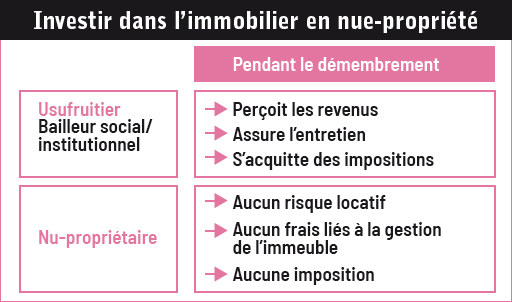

Pour qui ?- Pour l’investisseur possédant un stock de liquidités mobilisables sur le très long terme/ou dont les revenus professionnels permettent un endettement sur un actif non générateur de revenus.- Pour l’investisseur qui souhaite disposer de revenus complémentaires au moment de sa retraite.- Pour l’investisseur qui souhaite investir dans l’immobilier sans alourdir sa pression fiscale.Ticket d’entrée : à partir de 120 000 € pour accéder à un actif qualitatif en direct. L’investissement est également possible via la souscription de parts de société civile de placement immobilier (SCPI) à partir de 1 000 €. Cet investissement repose sur un mécanisme juridique bien connu, le démembrement de propriété. L’investisseur n’acquiert que la nue-propriété de l’actif immobilier, pour une durée déterminée à l’avance allant de quinze à vingt ans en règle générale. Au terme du démembrement, il récupère la pleine propriété du bien.Particulièrement efficace, ce type d’acquisition permet non seulement de sortir le bien de son assiette IFI pendant toute la durée du démembrement (au terme, toutefois, il l’intégrera pour sa valeur en pleine propriété), mais également d’investir dans l’immobilier, sans alourdir sa pression fiscale au titre de l’impôt sur le revenu et des prélèvements sociaux. En effet, c’est l’usufruitier (bailleur institutionnel) qui perçoit l’ensemble des revenus et s’acquitte de toutes les charges, pendant la durée du démembrement. Egalement, comme vous ne faites l’acquisition que d’une partie du droit de propriété (la nue-propriété), le prix de l’actif est alors décoté (entre 40 et 50 % selon la durée du démembrement). Cette décote tient compte de l’absence de loyer perçu sur la durée du démembrement. Cette absence de revenu sur le long terme justifie alors la décote pratiquée sur la valeur du bien immobilier.

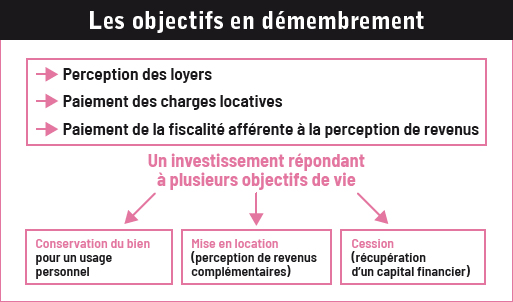

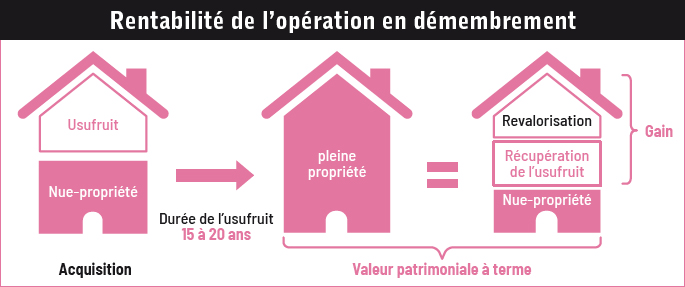

Cet investissement repose sur un mécanisme juridique bien connu, le démembrement de propriété. L’investisseur n’acquiert que la nue-propriété de l’actif immobilier, pour une durée déterminée à l’avance allant de quinze à vingt ans en règle générale. Au terme du démembrement, il récupère la pleine propriété du bien.Particulièrement efficace, ce type d’acquisition permet non seulement de sortir le bien de son assiette IFI pendant toute la durée du démembrement (au terme, toutefois, il l’intégrera pour sa valeur en pleine propriété), mais également d’investir dans l’immobilier, sans alourdir sa pression fiscale au titre de l’impôt sur le revenu et des prélèvements sociaux. En effet, c’est l’usufruitier (bailleur institutionnel) qui perçoit l’ensemble des revenus et s’acquitte de toutes les charges, pendant la durée du démembrement. Egalement, comme vous ne faites l’acquisition que d’une partie du droit de propriété (la nue-propriété), le prix de l’actif est alors décoté (entre 40 et 50 % selon la durée du démembrement). Cette décote tient compte de l’absence de loyer perçu sur la durée du démembrement. Cette absence de revenu sur le long terme justifie alors la décote pratiquée sur la valeur du bien immobilier. Au terme du démembrement, le bailleur usufruitier procédera à une remise en état des parties privatives et parfois communes selon un cahier des charges prédéfini. Six mois avant l’expiration de l’usufruit, l’investisseur disposera de deux options:soit il donne congé pour vendre ou occuper le logement, soit il propose au locataire un nouveau bail d’habitation (cf. illustration « Les objectifs en démembrement » plus bas). La rentabilité de l’opération repose sur le gain économique réalisé en récupérant gratuitement l’usufruit du bien et en bénéficiant de la valorisation économique liée à l’inflation sur toute la durée de l’investissement (cf. illustration : « Rentabilité de l’opération en démembrement » plus bas).Cerise sur le gâteau : si l’opération est financée par emprunt bancaire, les intérêts pourront être imputés sur les revenus fonciers existants par ailleurs (uniquement si l’investissement est réalisé en direct). Petit bémol du financement bancaire : l’emprunt ne pourra pas être porté au passif de l’IFI, puisqu’étant rattaché à un bien non imposable.

Au terme du démembrement, le bailleur usufruitier procédera à une remise en état des parties privatives et parfois communes selon un cahier des charges prédéfini. Six mois avant l’expiration de l’usufruit, l’investisseur disposera de deux options:soit il donne congé pour vendre ou occuper le logement, soit il propose au locataire un nouveau bail d’habitation (cf. illustration « Les objectifs en démembrement » plus bas). La rentabilité de l’opération repose sur le gain économique réalisé en récupérant gratuitement l’usufruit du bien et en bénéficiant de la valorisation économique liée à l’inflation sur toute la durée de l’investissement (cf. illustration : « Rentabilité de l’opération en démembrement » plus bas).Cerise sur le gâteau : si l’opération est financée par emprunt bancaire, les intérêts pourront être imputés sur les revenus fonciers existants par ailleurs (uniquement si l’investissement est réalisé en direct). Petit bémol du financement bancaire : l’emprunt ne pourra pas être porté au passif de l’IFI, puisqu’étant rattaché à un bien non imposable.

INVESTIR DANS LES BOIS, FORÊTS ET VIGNES

Pour qui ?- Pour l’investisseur ayant un patrimoine déjà diversifié sur les autres classes d’actifs classiques (immobilier et financier).- Pour l’investisseur qui souhaite donner un sens écologique à son investissement.Ticket d’entrée:à partir de 1 000 €. Ces investissements permettent de concilier avantage fiscal et investissement tangible : bois et forêts permettent de répondre à des besoins environnementaux de premier plan, tandis que la vigne fait resplendir notre terroir. Ces actifs sont exonérés d’impôt sur la fortune immobilière (IFI) : - soit à hauteur de 100 % si le contribuable détient moins de 10 % du capital et des droits de vote dans le groupe-ment et que ce dernier ait une activité opérationnelle ; - ou à hauteur de 75 % jusqu’à 101 897 € et 50 % au-delà.Ainsi, l’avantage fiscal dépendra de la manière dont est structuré le groupement.Outre cet avantage fiscal, cet investissement peut également permettre une réduction d’impôt sur le revenu de 25 %(1), ainsi qu’un abattement de 75 % jusqu’à 300 000 € et 50 % au-delà sur les droits de mutation à titre gratuit dus lors d’une donation ou d’une succession sous réserve de respecter un délai de détention de deux ans.Cependant, cette contrainte peut être évitée selon le mode de constitution du fonds dans lequel il a été investi.Si ces actifs permettent donc d’agir sur différentes fiscalités (IFI, impôt sur le revenu ou encore droits de mutation à titre gratuit), l’investissement ne doit être envisagé que dans le cadre d’une diversification du patrimoine existant et non à de pures fins fiscales. En effet, il s’agit d’actifs dont le rendement reste faible et dont la liquidité est moindre que d’autres classes d’actifs.

Ces investissements permettent de concilier avantage fiscal et investissement tangible : bois et forêts permettent de répondre à des besoins environnementaux de premier plan, tandis que la vigne fait resplendir notre terroir. Ces actifs sont exonérés d’impôt sur la fortune immobilière (IFI) : - soit à hauteur de 100 % si le contribuable détient moins de 10 % du capital et des droits de vote dans le groupe-ment et que ce dernier ait une activité opérationnelle ; - ou à hauteur de 75 % jusqu’à 101 897 € et 50 % au-delà.Ainsi, l’avantage fiscal dépendra de la manière dont est structuré le groupement.Outre cet avantage fiscal, cet investissement peut également permettre une réduction d’impôt sur le revenu de 25 %(1), ainsi qu’un abattement de 75 % jusqu’à 300 000 € et 50 % au-delà sur les droits de mutation à titre gratuit dus lors d’une donation ou d’une succession sous réserve de respecter un délai de détention de deux ans.Cependant, cette contrainte peut être évitée selon le mode de constitution du fonds dans lequel il a été investi.Si ces actifs permettent donc d’agir sur différentes fiscalités (IFI, impôt sur le revenu ou encore droits de mutation à titre gratuit), l’investissement ne doit être envisagé que dans le cadre d’une diversification du patrimoine existant et non à de pures fins fiscales. En effet, il s’agit d’actifs dont le rendement reste faible et dont la liquidité est moindre que d’autres classes d’actifs.

INVESTIR DANS DES FONDS IMMOBILIERS PROFESSIONNELS

Pour qui ?- Pour l’investisseur ayant un patrimoine déjà diversifié sur les autres classes d’actifs classiques (immobilier et financier).- Pour l’investisseur qui recherche du rendement en contrepartie d’un risque de perte en capital.Ticket d’entrée : à partir de 5 000 €.L’investissement via des fonds spécialisés dans la transformation d’actifs urbains obsolètes permet également de sortir de l’assiette IFI le montant de la souscription réalisée. Ces fonds ont comme objectif de valoriser le parc immobilier déjà existant et visent ainsi un potentiel de rendement élevé (entre 4 et 6 % par an), mais sans capital garanti pour autant ! De plus, la durée d’investissement recommandé est souvent supérieure à cinq ans.La première étape de ces fonds est de cibler l’acquisition d’actifs obsolètes : bureaux, entrepôts, friches industrielles, etc. Le fonds d’investissement procède ensuite à la transformation des immeubles et à l’optimisation de leur usage. Ils sont alors recyclés en logements, hôtels, résidences de services, espaces de coworking, en fonction des besoins des villes.Au terme de la transformation, les actifs sont ensuite vendus auprès d’institutionnels (SCPI, assureurs, banques, bailleurs sociaux, etc.) ou à des particuliers.

EN CONCLUSIONMalgré de nombreux débats récurrents sur cette imposition controversée, force est de constater que celle-ci est résiliente dans le temps, et même si le prisme fiscal ne doit pas être le premier vecteur d’investissement, la diversification du patrimoine, quant à elle, reste essentielle. En ce sens, les investissements proposés dans cet article concourent à cet objectif et à la valorisation, sur le long terme de votre patrimoine.

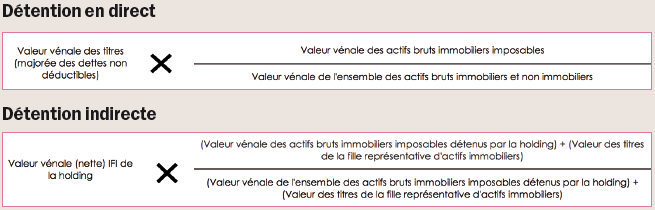

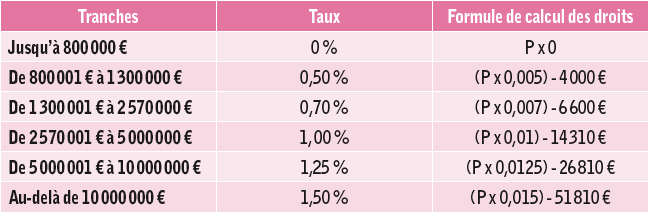

Le fonctionnement de l’IFI L’IFI vise l’ensemble des biens et droits immobiliers appartenant à un même foyer fiscal. Sont également soumis à l’IFI les titres de sociétés ou d’organismes de placement possédés par le redevable à hauteur de la fraction représentative de leur valeur. La valeur de rachat des contrats d’assurance-vie ou de capitalisation rachetables investis en unités de compte composées d’actifs immobiliers est à prendre en compte à due proportion.Sont néanmoins exclus de l’IFI certains actifs immobiliers:un redevable qui détient moins de 10 % dans une société opérationnelle n’a pas à inclure l’immobilier détenu par cette structure dans sa base IFI ; les parts ou actions d’OPCVM ou de fonds d’investissement sont exclues de l’assiette de l’IFI si le redevable détient moins de 10 % des droits et si l’actif du fonds ou de l’organisme est composé à hauteur de moins de 20 % des biens ou droits immobiliers imposables; par exception aussi, les immeubles affectés à l’exercice de l’activité opérationnelle de la société qui les détient ou à celle du redevable peuvent être hors du champ de l’IFI ou exonérés si certaines conditions cumulatives sont remplies. De l’assiette immobilière ainsi définie viendront se déduire les dettes afférentes auxdits biens imposables.Le seuil de déclenchement de l’IFI est atteint lorsque le patrimoine immobilier est de 1 300 000 €. Ce seuil s’apprécie au 1er janvier de l’année considérée, au niveau du foyer composé des époux mariés, partenaires de Pacs ou concubins notoires et des enfants mineurs, est atteint. Lorsque le seuil de déclenchement est atteint, le calcul s’effectue dès 800 000 €.

La valeur de rachat des contrats d’assurance-vie ou de capitalisation rachetables investis en unités de compte composées d’actifs immobiliers est à prendre en compte à due proportion.Sont néanmoins exclus de l’IFI certains actifs immobiliers:un redevable qui détient moins de 10 % dans une société opérationnelle n’a pas à inclure l’immobilier détenu par cette structure dans sa base IFI ; les parts ou actions d’OPCVM ou de fonds d’investissement sont exclues de l’assiette de l’IFI si le redevable détient moins de 10 % des droits et si l’actif du fonds ou de l’organisme est composé à hauteur de moins de 20 % des biens ou droits immobiliers imposables; par exception aussi, les immeubles affectés à l’exercice de l’activité opérationnelle de la société qui les détient ou à celle du redevable peuvent être hors du champ de l’IFI ou exonérés si certaines conditions cumulatives sont remplies. De l’assiette immobilière ainsi définie viendront se déduire les dettes afférentes auxdits biens imposables.Le seuil de déclenchement de l’IFI est atteint lorsque le patrimoine immobilier est de 1 300 000 €. Ce seuil s’apprécie au 1er janvier de l’année considérée, au niveau du foyer composé des époux mariés, partenaires de Pacs ou concubins notoires et des enfants mineurs, est atteint. Lorsque le seuil de déclenchement est atteint, le calcul s’effectue dès 800 000 €.

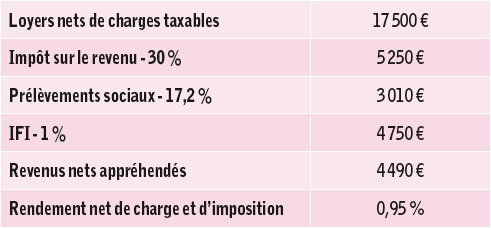

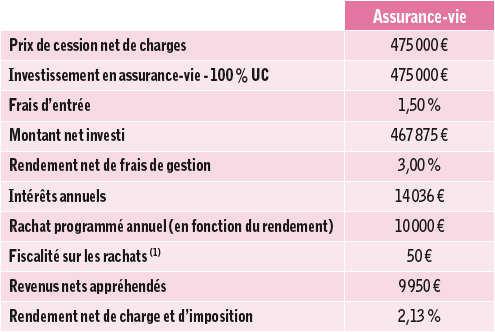

Exemple : arbitrer son patrimoine immobilier existant Un redevable âgé de 67 ans est soumis à l’IFI dans la tranche à 1 %, il est envisagé de céder une partie de son parc locatif pour une valeur de 500 000 €. Sans charge d’emprunt et détenu depuis plus de trente ans. Le rendement net de charge de ce parc immobilier est de 3,5 %, soit 17 500 € par an. En intégrant le coût des diverses impositions, le rendement de cet actif s’avère faible :

Un redevable âgé de 67 ans est soumis à l’IFI dans la tranche à 1 %, il est envisagé de céder une partie de son parc locatif pour une valeur de 500 000 €. Sans charge d’emprunt et détenu depuis plus de trente ans. Le rendement net de charge de ce parc immobilier est de 3,5 %, soit 17 500 € par an. En intégrant le coût des diverses impositions, le rendement de cet actif s’avère faible :  En cédant les actifs immobiliers, et en remployant le prix de cession, que nous diminuons volontairement de 5 % de frais de vente, dans une assurance-vie dont le rendement peut être estimé à 3 % nets de frais de gestion, nous remarquons un accroissement certain des revenus nets que le redevable peut percevoir comparé à sa situation actuelle.

En cédant les actifs immobiliers, et en remployant le prix de cession, que nous diminuons volontairement de 5 % de frais de vente, dans une assurance-vie dont le rendement peut être estimé à 3 % nets de frais de gestion, nous remarquons un accroissement certain des revenus nets que le redevable peut percevoir comparé à sa situation actuelle.

1. Le rachat en assurance-vie est constitué d’une part de capital (non taxé) et d’une part d’intérêts (taxés).

Marie Besche,directeur des ingénieries patrimoniale et sociale de MagnacartaAchevé de rédiger le 14 février1. La loi de Finances pour 2023 a reconduit le taux de la réduction Madelin à 25 %. Toutefois, pour en bénéficier, il conviendra d’attendre la parution du décret d’application (date non connue à ce jour). Jusqu’à cette date, l’ancien taux de 18 % est effectif. C’est pourquoi il convient d’attendre la parution du décret avant toute souscription sur 2023.