Trois ans après son lancement, il est temps de tirer un bilan global du plan d’épargne-retraite, dit PER. Côté chiffres d’abord, est-il au rendez-vous ? Côté offre ensuite, que propose le marché ? Nos éléments de réponse.

Le train de l’épargne-retraite est lancé en France. Nul ne conteste aujourd’hui le bien-fondé du PER, tant dans son format individuel que collectif. Sur le papier, du moins. Pour rappel, jusqu’en 2020, le marché de l’épargne retraite restait collé à de multiples solutions, dont le Plan d’épargne retraite populaire (Perp) à destination des salariés était le fer de lance.

Le train de l’épargne-retraite est lancé en France. Nul ne conteste aujourd’hui le bien-fondé du PER, tant dans son format individuel que collectif. Sur le papier, du moins. Pour rappel, jusqu’en 2020, le marché de l’épargne retraite restait collé à de multiples solutions, dont le Plan d’épargne retraite populaire (Perp) à destination des salariés était le fer de lance.

Depuis le 1er octobre 2019, date du début de la commercialisation du PER, produit issu de la loi Pacte et visant à remplacer toutes les formules d’épargne retraite préexistantes, tout a bel et bien changé. Ne revenons pas ici sur les nombreuses raisons d’alimenter un PER, la première étant de se constituer un capital-retraite en baissant ses impôts (cf. Investissement Conseils n° 846, novembre 2021, pages 12 à 17, pour creuser ce sujet). Concentrons plutôt notre analyse sur un état des lieux de ce marché tant statistique (collecte, encours, détention, etc.) que qualitatif (offre commercialisée).

Un bilan trop flatteur ?

De source publique, les encours constitués sur le PER flirtaient avec les 70 milliards d’euros fin 2022, dépassant l’objectif initial de 50 milliards fixé par les autorités en 2019. Dans le détail, cette photographie regroupe les PER collectifs (dits PERcol, ex-Perco) proposés dans les entreprises, à hauteur de 10,7 milliards d’euros, les PER collectifs obligatoires (ex-contrats article 83) pour 15,7 milliards d’euros, et les PER individuels pour 43,6 milliards d’euros. Un succès donc, qu’il faut toutefois relativiser, à double titre. Un, la croissance de l’épargne-retraite s’insère dans une dynamique de croissance générale de l’épargne observée en France depuis 2020. Le contexte était donc porteur, nouveau produit ou pas. Deux, signalons surtout que 79 % de l’encours précité résulte de transferts d’anciens produits (Perco, Perp, contrats Madelin, etc.), dixit le rapport du Comité de suivi et d’évaluation de la loi Pacte (publié fin septembre 2022). Traduction : seuls 20 % des 70 milliards atteints proviennent de versements nouveaux, soit 14 milliards d’euros.

D’où cette question : ce produit a-t-il atteint sa cible ? « Il est assez compliqué de se faire une opinion tranchée sur le PER, répond Eric Le Baron, directeur général et directeur de la distribution de SwissLife Assurance et Patrimoine. La dynamique est là, c’est indéniable. Les chiffres d’affaires publiés sont bons, mais quand on regarde ces derniers dans le détail, on constate qu’ils incluent beaucoup de transferts d’ex-produits d’épargne-retraite. Vu sous cet angle, on est encore assez loin des objectifs voulus par les pouvoirs publics. Ce marché du PER est finalement encore balbutiant, sans doute aussi parce que les gros opérateurs ne sont pas tous encore véritablement entrés dans la danse. Ce sont les acteurs spécialisés en épargne-retraite, comme Swiss Life, qui ont jusqu’ici porté ce marché, en bénéficiant de l’effet communication et de l’opportunité d’un nouveau produit, mais aussi de l’expertise de leurs réseaux de distribution. Chez Swiss Life, nous avons doublé notre collecte en épargne-retraite ces deux dernières années, qui était de 600 à 700 millions sur les anciens produits. Nous sommes leader de ce marché ; la compétition y est rude, mais elle nous est aussi bénéfique. » D’autres compagnies comme Axa ont su tirer leur épingle du jeu, tout comme quelques mutuelles d’assurances bien ancrées sur ce terrain. En revanche, les bancassureurs sont encore en retrait au regard de leur force de frappe commerciale.

Plus de six millions de titulaires

Jusqu’ici moteur du marché, notamment pour les produits collectifs (94 % de l’encours des PERcol provient d’exPerco !), le transfert d’ex-produits retraite commence à marquer le pas. Selon les dernières données de France assureurs, moins de 50 % de la collecte sur les PER assurantiels (en grande partie individuels) provient de transferts, le reste étant donc issu d’une collecte nouvelle. Pour autant, les stocks gérés sur les ex-Perp et contrats Madelin oscillent encore entre 60 et 80 milliards d’euros (montant variable selon les sources). De quoi poursuivre l’alimentation du PER ces prochaines années, même si une partie des encours ne sera jamais transférée (pour cause de prestations en rentes servies notamment)… Derrière ces milliards, combien de personnes détiennent aujourd’hui un PER ? 6,2 millions, a minima selon Bercy. Soit le double de l’objectif initial de trois millions de personnes fixé par le gouvernement en 2019 ! Une performance qu’il faut toutefois, là aussi, nuancer. Peu ou prou, trois millions de personnes détiendraient un PER individuel, et l’autre moitié un PER d’entreprise. Impossible cependant de savoir combien de personnes cumulent les deux solutions, ce qui viendrait à réduire le nombre d’épargnants différents détenant un PER. Bref, c’est flou, d’autant que les statistiques publiées sur le terrain de l’épargne salariale et d’entreprise le sont avec un décalage temporel important.

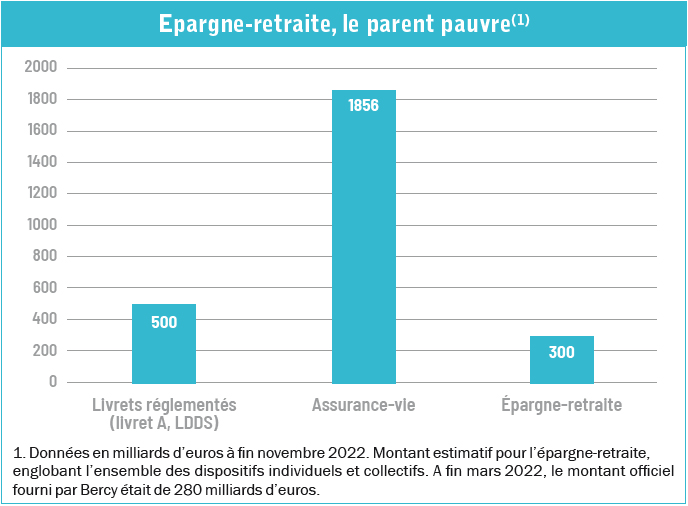

Du côté de France assureurs, on affiche a contrario des données plus fraîches, avec un décompte établi mensuellement (à partir des remontées des compagnies adhérentes). Selon cette fédération, fin novembre 2022, 3,7 millions d’assurés détenaient un PER (individuel ou collectif) pour un encours de 46,4 milliards. Il s’agit ici des PER reposant sur un contrat d’assurance, excluant donc du décompte la quasi-totalité des PERcol (ex-Perco). Reste à se pencher sur un dernier point statistique:la collecte. Premier élément d’information, la cotisation moyenne sur les nouveaux PER individuels est particulièrement élevée selon Bercy, à 5 130 euros, contre 3 010 euros pour les produits des non-salariés Madelin et 2 220 euros pour les ex-Perp. Attention au trompe-l’œil : tout nouveau produit reçoit généralement un versement plus élevé au départ, faussant les comparaisons avec des produits plus anciens. Détaillons les données de France assureurs pour mettre cette collecte en perspective. En novembre dernier, les cotisations sur les PER assurantiels ont atteint un milliard d’euros (hors transferts), sachant qu’il s’agit là du mois le plus prolifique de l’année (avec décembre) pour des raisons liées à l’avantage fiscal. Un flux élevé, qui perd néanmoins de son brillant quand sont mises en comparaison les cotisations recueillies sur les contrats d’assurance vie (12,4 milliards en novembre).

Elargissons la fenêtre temporelle. Sur les onze premiers mois de 2022, 6,7 milliards auront été versés dans les PER assurantiels (hors transfert), contre 131,6 milliards pour l’assurance-vie. Soit vingt fois moins !

Une notoriété insuffisante

Une notoriété insuffisante

Dynamique, le marché de l’épargne-retraite n’est toutefois pas le rouleau compresseur annoncé ici ou là. L’écueil principal du PER reste sa méconnaissance chez la majorité des épargnants, doublé d’un attrait limité pour les ménages ne payant pas ou peu d’impôt sur le revenu. « Si la loi Pacte a visé à réduire la multiplicité des produits d’épargne-retraite, à homogénéiser leurs règles de fonctionnement et à lever certains obstacles liés à leur portabilité, leur notoriété reste à renforcer. » Ce bilan de Bercy s’appuie sur des chiffres éloquents issus de diverses enquêtes. Ainsi, le PER est-il perçu comme le meilleur produit d’épargne pour 25 % des épargnants non retraités seulement, venant derrière l’assurance-vie (31 %) ! Près des deux tiers des personnes interrogées affirment en moyenne aussi ne pas avoir compris le dispositif du PER et les changements introduits par la loi Pacte. Pour autant, lorsque les nouveaux PER sont présentés à ces personnes, 58 % se disent prêtes à y souscrire, incités par l’avantage fiscal à l’entrée surtout (58 % des répondants), et dans une moindre mesure, par la sortie en capital (39 %) ou le déblocage du capital pour financer l’acquisition d’une résidence principale (31 %). « Les dispositions nouvelles apportées par la loi Pacte (sortie en capital, achat résidence principale) n’arrivent au mieux qu’en deuxième position des facteurs d’incitation à la souscription d’un PER », souligne Bercy.

Dès lors, beaucoup de bruit pour rien autour de ces évolutions ? Non, affirment nombre de professionnels concernant la sortie en capital du produit, qui serait l’argument clé pour convaincre les réticents. En revanche, le déblocage pour l’achat de la résidence principale est largement perçu comme un argument gadget, inutilisé dans les faits et déconseillé (le capital étant fiscalisé, on rend le gain d’impôt perçu à l’entrée). La donne va-telle changer avec la réforme des retraites prévue en 2023 ? Pas sûr. Selon une étude YouGov/Meilleurtaux Placement réalisée en janvier, le PER arrive en dernière position des solutions retraite préconisées par les Français. Il ne séduit que 27 % des répondants à l’enquête, majoritairement les 45-54 ans, loin derrière les placements bancaires (livrets réglementés) à 60 %, l’assurance-vie à 51 % (58 % chez les plus de 55 ans), et l’investissement immobilier à 33 %. « Le livret A est un produit particulièrement convoité du fait de sa disponibilité immédiate, même si le montant du plafond n’est pas assez élevé. Alors que le PER, qui permet à chaque Français d’investir au sein d’un seul et même placement pendant toute sa carrière, quels que soient les éventuels changements de statuts, reste un placement méconnu par les Français », souligne Stefan de Quelen, directeur général de Meilleurtaux Placement. Dont acte.

Des taux d’UC très variables

Reste la réforme des retraites à venir cet été. Sauf imprévu, elle ne modifiera pas le cadre de l’épargne-retraite. « Ce serait très malvenu, souligne un assureur de poids. Il faut arrêter de tout changer sans cesse, les Français ont besoin de stabilité. » Au contraire, cette réforme pourrait remettre en lumière la nécessité d’épargne à titre individuel pour sa retraite. A voir… En attendant, les professionnels préfèrent revenir à l’essentiel pour conforter la place du PER. « Le lancement du PER via la loi Pacte avait deux buts, conclut Eric Le Baron. Un, faire de ce produit le réceptacle unique pour financer les régimes de retraite par capitalisation. Qu’en est-il ? Au vu des chiffres, c’est en cours de réalisation, mais il faudra encore quelques années pour étendre la gamme des différents PER et consolider sa place. Pour autant, il faut être conscient que c’est un marché concentré pour deux raisons. Un, le PER s’adresse aux actifs étant dans une tranche marginale d’imposition de 30 % au moins, le produit étant sans intérêt au-dessous. Deux, les enveloppes de défiscalisation étant plafonnées, les versements le sont aussi. Une hausse du disponible fiscal serait un élément nécessaire pour accroître ce marché. Le second but de la loi Pacte était de créer un véhicule d’épargne-retraite qui participe au financement de l’économie. Là, le succès est au rendez-vous, du moins chez Swiss Life. Plus de 80 % de notre collecte sur le PER est investie dans les unités de compte. Nous sommes là parfaitement dans la cible avec ce type de produit de long terme. » Même constat à l’Afer, où les unités de compte pèsent environ 80 % des encours du PER individuel. Pour cette raison, le gouvernement n’a aucune raison valable de revoir la copie du PER. Il faut toutefois, là aussi, nuancer ce constat, la part d’unités de compte (UC) étant bien moins élevée chez d’autres assureurs, notamment mutualistes pour qui elle oscille entre 20 et 40 %. Exemple : la Macsf, mutuelle d’assurances très implantée sur l’épargne-retraite des non-salariés (monde médical), indique un taux d’UC de 30 % sur son PER, avec un âge moyen de souscription de quarante-cinq ans.

Déjà plus de cent PER individuels

Quittons maintenant les statistiques pour nous intéresser à l’offre des PER sur laquelle les pouvoirs publics ont jusqu’à présent été peu diserts. Seul un rapport du Comité consultatif du secteur financier (CCSF) était venu, en 2021, tirer la sonnette d’alarme sur les frais de cette enveloppe.

Concernant l’offre, il faut d’emblée distinguer deux marchés, le collectif et l’individuel. Dans les entreprises, le salarié n’a pas le choix du produit proposé. Pour l’heure, les transferts y ont la part belle, laissant peu de marges de manœuvre aux intéressés. Le choix d’investissement y est aussi souvent étroit pour les salariés, avec une poignée de FCPE (fonds commun de placement en entreprise) assez standardisés. Pour autant, il faut noter certaines évolutions. Ainsi Natixis Interépargne lance un FCPE multi-entreprises (nommé Avenir Actions Long Terme) dédié au PER, qui investit dans des actions cotées internationales, mais aussi dans le Private Equity, à hauteur de 20 % maximum.

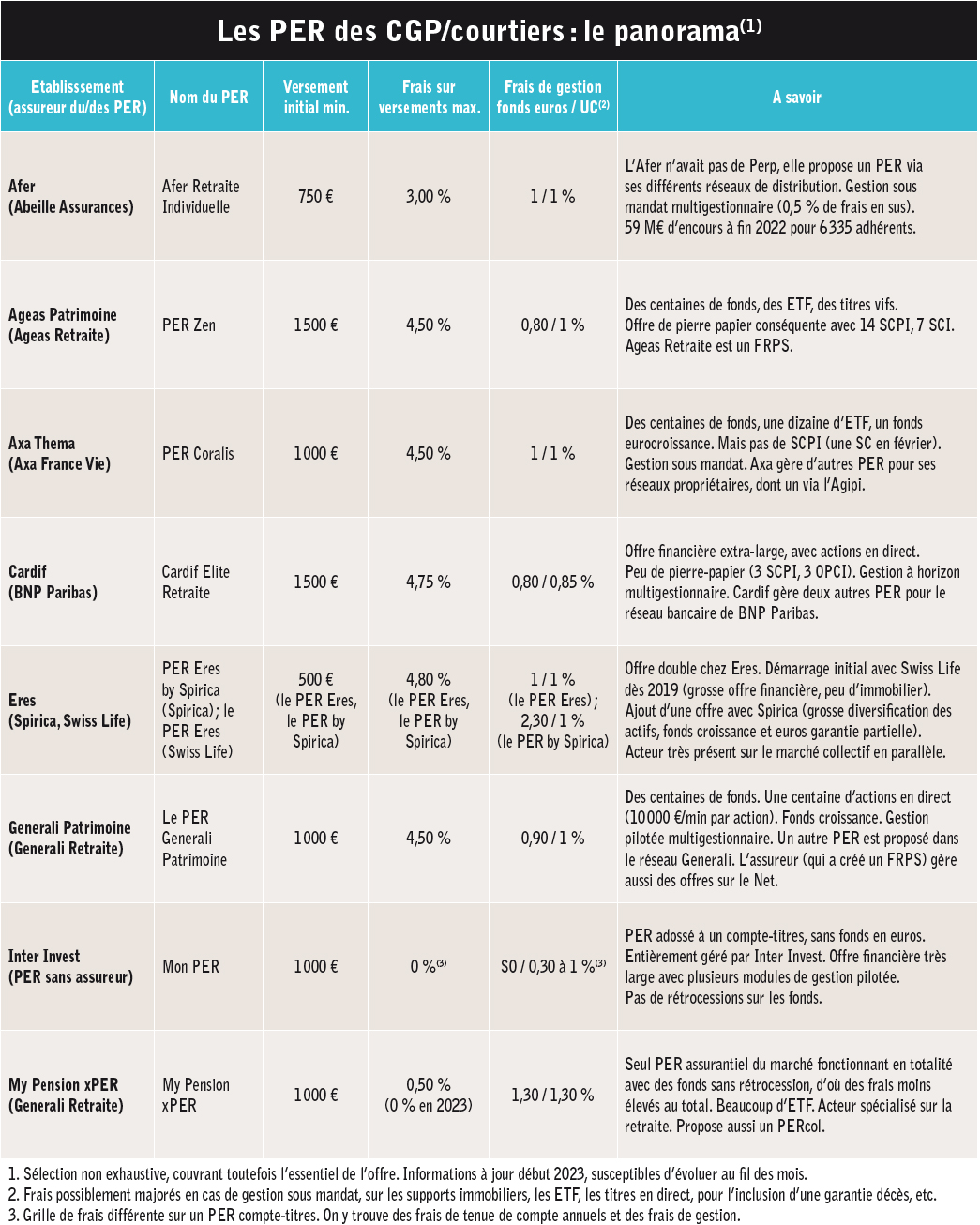

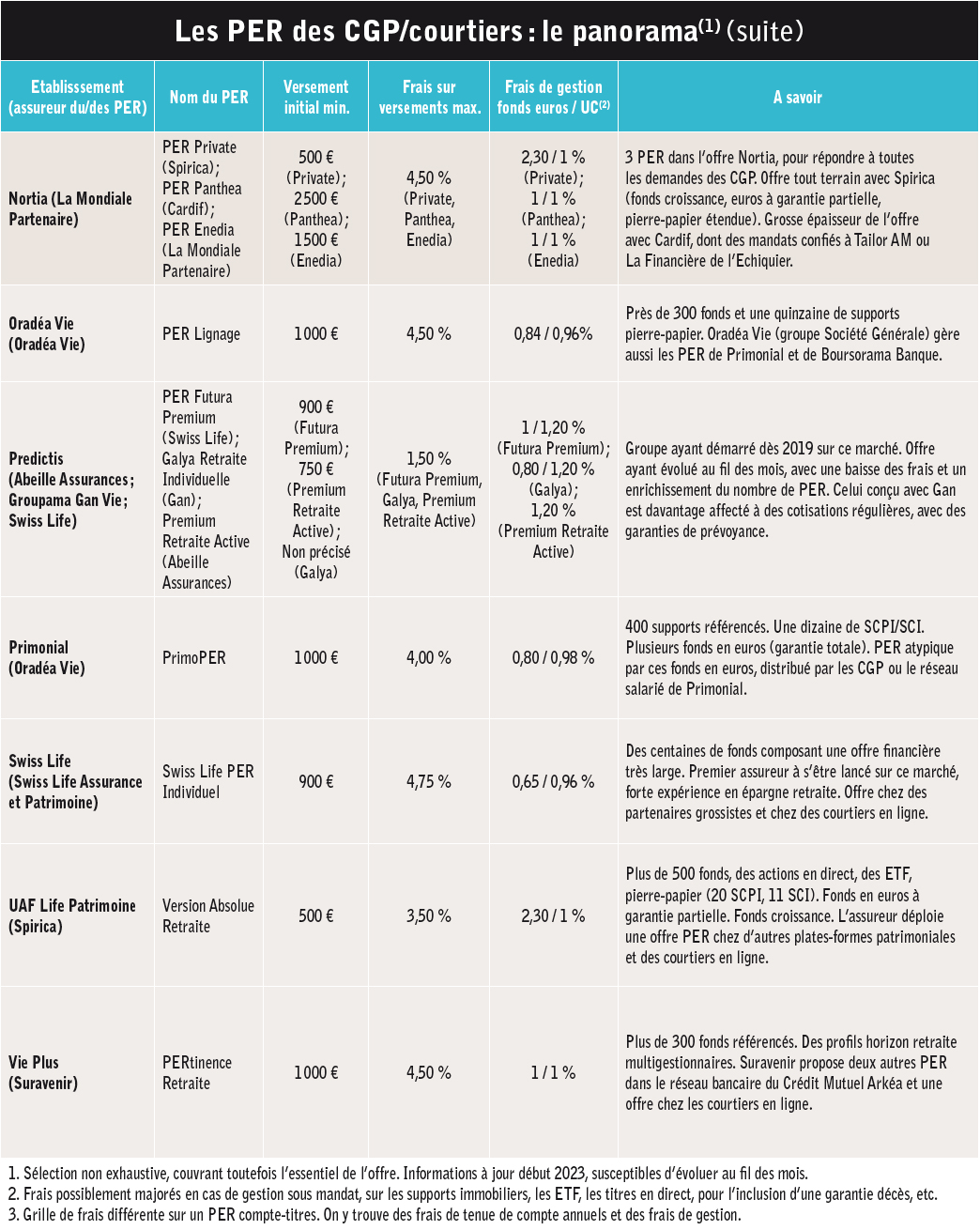

C’est sur le marché des PER individuels que l’analyse de l’offre s’avère plus pertinente, chacun étant libre de choisir son (ou ses) PER. Là, sans surprise, la concurrence s’est intensifiée au fil des mois. Début 2023, on comptait plus d’une centaine de PER distribués par les banques, par les réseaux propriétaires des assureurs et mutuelles d’assurances, et par les CGP et les sites de courtages en ligne principalement. Fait incontestable, les assureurs-vie ont pris la main sur ce marché, proposant des PER dits assurantiels. Traduction:la quasi-totalité des PER individuels commercialisés sont juridiquement des contrats d’assurance-vie, fonctionnant de la même manière, aux ajustements réglementaires propres au PER près (blocage de l’épargne notamment). Et après ? « Ce marché des PER individuels est très hétérogène, observe Christophe Olivier, directeur général de My Pension xPER. On y trouve des offres à l’ancienne, notamment dans les grands réseaux, regroupant essentiellement des fonds maison. Inversement, on peut aussi dénicher des PER proposant une large palette de supports financiers. Mais force est de constater qu’il y a eu peu d’innovations sur les PER, qui sont pour l’essentiel des reproductions d’assurances-vie. C’est du côté des CGP et courtiers en ligne que les offres sont les plus larges et intéressantes. Il faut creuser davantage ce marché pour y remarquer certaines singularités. Certains assureurs comme Generali mettent ainsi en avant davantage de Private Equity et d’immobilier. Sur le fonctionnement des produits, vous avez quelques PER adossés à des compte-titres. Enfin, il faut aussi regarder comment sont facturés les produits. Sur ce point, nous proposons le seul PER fonctionnant en clean-shares, tant en gestion libre que pilotée. Cette transparence des frais, sans rétrocession et donc sans conflit d’intérêts, ainsi que leur modération n’est pas à l’ordre du jour des autres produits du marché. » L’essentiel est dit. Peu innovants sur le papier, très proches des assurances-vie multisupports (comprenant un fonds en euros, des unités de compte, de la gestion pilotée, etc.), les PER sont aussi contraints par une réglementation lourde. Ainsi, il revient à une association de souscrire le PER auprès d’un assureur. Les modifications du produit doivent ensuite passer l’aval de l’association, dont les souscripteurs du PER sont devenus les adhérents (via une cotisation de dix à trente euros à l’ouverture). On retrouve là un fonctionnement similaire à celui de l’ex-Perp, source de bien des lourdeurs et frais supplémentaires. Pour autant, les assureurs ont pris la main sur l’offre des PER individuels, même si quelques initiatives sont menées ici ou là.

Le PER bancaire, un produit rare

Première alternative, les PER individuels en points. Les assureurs sont toujours aux manettes, mais cette fois, le fonctionnement est différent. L’adhérent y acquiert des points par ses versements, qui lui garantissent un montant de rente ou de capital en sortie (selon la valeur du point en euros). De quoi simplifier la lecture de ses avoirs pour l’épargnant, même si cette gestion en points est peu prisée par les compagnies. Citons Préfon, Medicis, Monceau Assurances ou encore Garance (qui a affiché un rendement de 2,80 % pour 2022) qui promeuvent aujourd’hui ce type de PER. Un marché capté par quelques mutuelles, en somme.

Autre piste, celle du PER adossé à un compte-titres, dit PER bancaire. Jusqu’ici, deux établissements avaient sauté le pas : la FinTech Yomoni et la banque Crédit agricole (qui propose en outre un PER assurantiel, bien plus souscrit). Un de plus les a récemment rejoints, le groupe Inter Invest. « Avec la loi Pacte, les entreprises d’investissement comme la nôtre peuvent proposer des PER bancaires, explique Jérôme Devaud, son directeur général délégué. Nous avons ainsi obtenu de l’ACPR l’ensemble des agréments pour lancer notre propre PER baptisé Mon PER, qu’on ne voulait pas être un copié-collé des dizaines de PER existants, mais que nous avons conçu dans une approche “best-of”. Mon PER, dont Inter Invest maîtrise l’ensemble de la chaîne de valeur, est adossé à un comptetitres, ce qui présente des avantages notables par rapport aux PER assurantiels du marché. Dans un PER assurantiel, l’assureur est garant de la liquidité et sélectionne donc les fonds au regard de cette contrainte. Inversement, dans un PER compte-titres, l’épargnant détient les titres, l’offre proposée par Inter Invest dans Mon PER est donc beaucoup plus large dans l’intérêt de l’épargnant. Autre avantage : contrairement aux PER assurantiels, le nôtre propose des frais de gestion alignés avec les intérêts de clients, aucune rétrocession ne venant impacter la performance de la gestion pilotée dans le PER comptetitres. Au-delà de cette transparence totale sur les frais, notre PER est moins cher qu’un PER assurantiel, ce qu’il faut souligner même s’il ne s’agit pas d’entamer une guerre des prix. Outre les frais de base du plan, plus bas que sur un PER assurantiel, nous avons du reste innové en choisissant, en gestion pilotée, de nous payer un peu plus uniquement (10 %) si la performance est au rendez-vous pour un parfait alignement d’intérêt avec le client. En gestion libre, tout le mérite revient évidemment au client. » Les offres de PER bancaire ne rebattront évidemment pas les cartes du marché, mais elles ont l’intérêt d’apporter une solution alternative aux épargnants et à leurs conseillers travaillant avec des offres plurielles. Pour autant, les assureurs soulignent tous que cette version en compte-titres est réductrice, car ne contenant pas de fonds en euros pour sécuriser son capital, et car dépourvue d’avantages fiscaux en cas de décès. Deux arguments à vrai dire peu porteurs, au vu des rendements des fonds en euros et du fait que l’avantage fiscal au décès du PER assurantiel intègre, ne l’oublions pas, celui propre à l’assurance-vie (c’est une même enveloppe juridique !).

Performance, frais, transferts : vigilance !

Avec cet épaississement du marché des PER, bien malin sera l’épargnant capable d’établir des comparatifs exhaustifs. D’autant qu’il va vite se heurter à trois écueils majeurs.

Commençons par le juge de paix de tout placement, ses performances financières. Le PER est un produit bien trop jeune pour s’arrêter aux données publiées ces trois dernières années, d’autant que certains établissements ont lancé leur offre en 2021 ou 2022 seulement. Les professionnels le répètent suffisamment, il s’agit d’un placement de longue haleine dont les résultats devront être jugés à moyen terme. Il sera du reste compliqué pour les établissements de s’appuyer sur les chiffres de 2022, tous dans le rouge concernant les unités de compte (UC), hors supports immobiliers, y compris sur les profils prudents.

Seuls les rendements des fonds en euros, définitivement acquis à l’épargnant, valent d’être cités, même si leur part dans les encours est très variable selon les compagnies (de 20 à 80 %). Ils pointent tous à la hausse de vingt à quatre-vingt-dix centimes pour 2022, pour s’établir dans une fourchette assez large (1,25 à 3,20 % selon les taux d’unités de compte).

Certaines mutuelles d’assurances vont afficher les meilleurs taux, comme le 2,50 % net de la Macsf ou le 2,10 % à la Maif, d’autres dans le ventre mou, comme la Macif avec 1,60 % net. Les taux des bancassureurs vont, eux, surprendre par leur niveau avec des taux nettement majorés pour les épargnants fortement investis en UC par ailleurs. Première banque à tirer, la Société générale annonce ainsi un rendement moyen de 2,32 % pour le fonds en euros de son PER Acacia, et jusqu’à 3 % pour les titulaires ayant 50 % ou plus d’UC sous gestion. Autre exemple:la Banque postale sert sur son PER Cachemire 1,60 % si le détenteur à moins de 25 % d’UC, 2 % entre 25 et 30 % d’UC, 2,40 % entre 30 et 40 % d’UC, et 3,20 % pour qui détient 40 % ou plus d’UC sur son PER ! En revanche, d’autres enseignes font pâle figure, comme l’Afer qui affiche seulement 1,25 % sur son fonds en euros. Point important:2023 marque l’obligation de cantonner les fonds en euros des PER pour les assureurs. De quelle façon ont été opérés les transferts de portefeuilles depuis l’actif général dans lesquels étaient jusqu’ici gérés les fonds en euros des PER ? Silence radio des compagnies.

Des performances financières aux frais, le lien se fait naturellement. Force est de constater que le PER est un produit plutôt cher, ce qui fut publiquement dénoncé par le CCSF en 2021 et a engendré un accord de place en février 2022 visant à renforcer la transparence des frais avec la mise en place d’un tableau standard regroupant les frais par catégorie (cf. Investissement Conseils n° 852, juin 2022, pages 14 à 19).

Les épargnants peuvent-ils davantage se rendre compte de l’importance des frais appliqués sur les PER depuis ? Rien n’est moins sûr. Rappelons que d’après le baromètre de l’épargne 2021 publié par l’AMF, l’évaluation de l’impact des frais sur le rendement d’un placement financier est parmi les problématiques avec lesquelles les Français se sentent le moins à l’aise.A couvert, certains professionnels soulignent que le PER comme l’assurance-vie sont des machines à commissions, notamment quand les fonds proposés sont gérés en interne par une filiale de l’assureur. Le poids des frais va bien sûr aussi impacter la performance nette attribuée aux titulaires des PER. Pour autant, le niveau des frais s’apprécie au regard du conseil fourni en face, expliquant donc leur niveau plus élevé quand le PER est proposé par un CGP en regard d’un site de courtage en ligne. Dernier problème à citer : les transferts de PER entre gestionnaires. Pour rappel, dès le départ, la portabilité du PER a été vendue comme un point rassurant pour les épargnants, libres de changer de gestionnaire si besoin. Sauf que ce n’est pas aussi simple que dit. Ce que rappelait l’AMF dans une communication en octobre dernier, en détaillant l’histoire d’une dame titulaire d’un PER individuel chez l’assureur X, ayant souhaité le transférer vers son PERcol.

Opération démarrée en février 2021, finalisée seulement en décembre 2021 après moult procédures et, au passage, un manque à gagner important pour la plaignante. L’occasion pour l’AMF de rappeler que des informations précises sur l’historique et la catégorie des sommes épargnées, permettant de calculer leur régime fiscal, sont nécessaires à tout transfert, ce que doit communiquer le gestionnaire d’origine du compte au gestionnaire destinataire.

Pour rappel, le mécanisme de transfert provient de l’article 71 de la loi Pacte et est inscrit à l’article L. 224-6 nouveau du Code monétaire et financier. Bien des professionnels interrogés ont confirmé certaines difficultés à obtenir les transferts de PER dans les temps impartis. Outre les délais, la question du transfert peut aussi buter sur celle de l’opportunité de le réaliser. Ce que confirme Mathieu Chauvin, président de Eres Group. « Pour sécuriser le devoir de conseil de nos partenaires, nous les accompagnons dans la comparaison indispensable entre le produit d’épargne retraite quitté, par exemple un contrat Madelin, et le nouveau PER : nous leur offrons une analyse technique, fiscale et patrimoniale unique qui leur permet de sécuriser et valoriser leur conseil. Nous prenons ensuite en charge toute la logistique du transfert. »

Conseils et services, la clé du marché

Ce contexte d’une offre touffue, avec quelques chausse-trappes méconnues, confirme, si besoin en était, le besoin d’être accompagné par un professionnel. Ce que confirme Christophe Olivier : « plus que le produit et son contenu, c’est finalement le conseil et les services associés qui vont faire la différence. Les CGP font leur prescription de PER à l’intérieur d’une analyse globale du patrimoine, intégrant par exemple le niveau de risque global pris par l’épargnant. Est-ce le cas des courtiers en ligne ? Il faut aussi pouvoir répondre à des questions pointues, le terrain de l’épargne-retraite est bien plus complexe que celui de l’assurance-vie. Chez nous, une grande partie des flux entrants viennent des infos que nous donnons sur le site, qui témoignent de notre expertise, et des simulateurs mis en ligne. » Le PER va-t-il alors devenir un marché de spécialistes ? La retenue commerciale des banques, contrairement à ce qu’il était advenu au temps du Perp, semble l’indiquer. « La loi Pacte a tout changé, c’est une lame de fond qui structure désormais le marché, souligne Mathieu Chauvin. L’adoption du PER par les épargnants et la capacité des CGP et courtiers à les accompagner sur une matière complexe et à forte valeur ajoutée sont remarquables. » Ce que confirme Eric Le Baron : « les CGP sont davantage intéressés par le PER que par les ex-produits retraite. La sortie en capital rend ce produit plus attractif et, il faut l’avouer, il est plus facile à vendre que les anciens Perp ou Madelin qui imposaient la sortie en rente pour l’essentiel, et qui reposaient par ailleurs sur beaucoup de petites primes. Cette donne a changé, même s’il faut le rappeler, par définition, le marché du PER est limité du fait des plafonds de déduction fiscale. » Que veulent les professionnels ? Des assureurs réactifs, des produits compétitifs et en architecture ouverte constituent l’essentiel des réponses obtenues lors de notre enquête. Des innovations ? Oui, si elles sont utiles et maîtrisées. « Les conseillers en investissement financiers (CIF) sont enthousiasmés par ce type de PER 100 % digitalisé dans son fonctionnement, très souple, offrant une palette de supports plus large, combinant gestion libre et gestion pilotée, avec sept modules permettant de composer son épargne-retraite sur mesure grâce à notre complète maîtrise de l’outil informatique, précise Jérôme Devaud. L’accueil des professionnels a été très bon, et nous avons de grosses ambitions de collecte pour 2023 par des affaires directes ou des transferts de portefeuilles d’épargne-retraite. Sur ce point, les équipes d’Inter Invest s’occupent de tout une fois la demande faite en ligne par le client. » A suivre, sachant qu’un autre défi attend les professionnels selon Mathieu Chauvin, celui de mieux relier le PER individuel avec les solutions collectives. « Les attentes des Français en matière de retraite sont fortes, le PER individuel va donc continuer sa marche en avant et l’activité commerciale autour de ce produit se normaliser. Mais la révolution Pacte, c’est aussi et surtout l’articulation du collectif et de l’individuel, de l’épargne salariale et de l’épargne-retraite et en cela, le succès de notre offre de PER d’entreprise collectif est une grande satisfaction, car elle permet de démocratiser l’accès du PER grâce à l’entreprise et de proposer des stratégies à très forte valeur ajoutée, comme le Madelin, par exemple, dopé à l’abondement qui est une véritable révolution pour les travailleurs non salariés. »

Pourquoi les assureurs créent des FRPS

Un à un, les grosses compagnies d’assurances du marché obtiennent l’agrément de l’ACPR (Autorité de contrôle prudentiel et de régulation) pour créer leur FRPS (fonds de retraite professionnelle supplémentaire). Derniers en date, Generali, en novembre 2022, avec la création du FRPS Generali Retraite, et le Crédit agricole assurances, en décembre 2022, créant à cette occasion Crédit Agricole Assurances Retraite. En pratique, y sont transférés l’ensemble des contrats d’épargne-retraite gérés par l’assureur, collectifs comme individuels, soit dans les deux cas autour de 20 milliards d’euros. Le but ? Evoluer dans un cadre réglementaire plus favorable aux engagements de long terme, et donc moins contraignant quant aux fonds propres à mettre en regard, notamment vis-à-vis des fonds en euros des PER, cantonnés par la réglementation depuis le 1er janvier 2023.

La remontée des taux obligataires rend toutefois cette voie moins intéressante aujourd’hui, alors qu’elle suscite beaucoup de modifications en interne pour les compagnies. Le FRPS est aussi d’un intérêt assez marginal pour les assureurs collectant très largement en unités de compte. Notons que certains acteurs de poids sur ce marché ont ainsi renoncé à créer un FRPS, comme la Macsf (ce qui ne dispense pas la compagnie de cantonner le fonds en euros de son PER, loi oblige).

Résidence principale : pas de déblocage pour les travaux !

A l’automne, le député PS Guillaume Garot interrogeait Bercy sur les conditions de liquidation du PER en cours de route, concernant l’achat de sa résidence principale. Au menu, le sort des travaux effectués dans sa résidence principale. Réponse du ministère (Journal officiel de l’Assemblée nationale du 22 novembre 2022) : il n’est pas possible de demander un déblocage pour y effectuer des travaux après l’acquisition. Injuste selon le député, pour qui la règle ne prend pas en compte « les cas où le bien immobilier acheté, parfois de longue date, comme résidence principale est à rénover. L’achat du bien en lui-même étant effectué à un prix relativement bas, le besoin de liquidités porte donc sur les travaux postérieurs. Ceux-ci peuvent parfois être effectués plusieurs années après l’achat, mais dans ce cas précis l’épargne retraite ne peut pas être débloquée de manière anticipée ». Pour Bercy, « il n’est pas envisagé à ce stade de créer une nouvelle condition de sortie anticipée pour le PER afin de financer les travaux de réhabilitation de la résidence principale. Le titulaire du PER devra anticiper, s’il débloque une partie de son épargne pour l’achat de la résidence principale, le coût des éventuels travaux à venir ». Dont acte.