L’année dernière, les investisseurs ont surveillé de près la première économie mondiale, beaucoup anticipant une récession. L’une des raisons pour lesquelles elle n’a pas frappé en 2023 a été la résistance persistante des consommateurs américains. Ils ont continué à dépenser, en partie grâce à l’épargne accumulée lors de la pandémie et à la vigueur du marché du travail, ce qui a permis à l’économie d’éviter une récession. Mais combien de temps cela durera-t-il?

La consommation privée s’affaiblit, mais pas aux ÉtatsUnis. Les consommateurs se serrent la ceinture dans de nombreuses régions du monde. En Europe, la consommation privée s’est effondrée presque à l’arrivée de la crise énergétique en 2022 et ne s’est toujours pas rétablie. Les consommateurs chinois ont commencé à se restreindre bien plus tôt, dès l’apparition de la pandémie de Covid-19.

La consommation privée s’affaiblit, mais pas aux ÉtatsUnis. Les consommateurs se serrent la ceinture dans de nombreuses régions du monde. En Europe, la consommation privée s’est effondrée presque à l’arrivée de la crise énergétique en 2022 et ne s’est toujours pas rétablie. Les consommateurs chinois ont commencé à se restreindre bien plus tôt, dès l’apparition de la pandémie de Covid-19.

Mais la situation aux États-Unis est différente. Les dépenses de consommation, qui représentent environ 70% du produit intérieur brut des États-Unis, ont poursuivi leur tendance d’avant la pandémie, semble-t-il sans être perturbées.

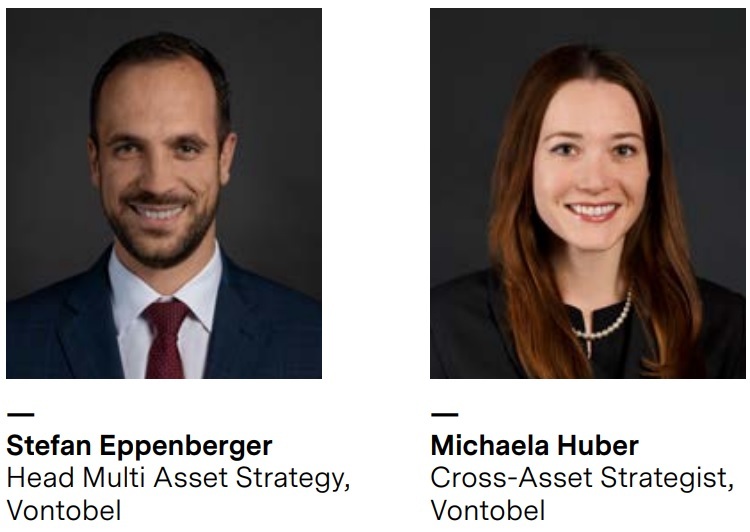

Cette forte consommation est assez surprenante. On pourrait s’attendre à ce que les consommateurs réduisent leurs dépenses sur fond de taux d’intérêt élevés, d’affaiblissement de l’économie et de stagnation du revenu réel (à savoir le revenu nominal corrigé de l’inflation) depuis un certain temps. Or, fidèles à la devise «you only live once» («on ne vit qu’une fois», familièrement appelée #YOLO en anglais), ils dépensent encore plus qu’avant (graph. 1).

Explosion des rêves immobiliers, forte croissance des actifs, solidité du marché du travail

Plusieurs raisons expliquent cette humeur dépensière. Premièrement, les consommateurs semblent se rattraper après les restrictions imposées par la pandémie de Covid-19 (sous forme de «dépenses de vengeance» très souvent évoquées).

Deuxièmement, les tensions sur le marché du logement découragent de nombreux consommateurs d’épargner. Selon l’indice d’accessibilité au logement de l’Association nationale des agents immobiliers (National Associationof Realtors), une famille américaine type ne dispose plus d’un revenu suffisant pour pouvoir bénéficier d’un prêt hypothécaire pour une maison à prix médian. Parallèlement, les taux d’intérêt pour un prêt hypothécaire à taux fixe sur 30 ans restent assez élevés, à un peu moins de 7%. Ainsi, le poste de dépenses le plus important devient une perspective de plus en plus lointaine, et beaucoup se demandent pourquoi ils devraient épargner.

Troisièmement, les consommateurs sont de plus en plus confortés dans une fausse impression de sécurité. Lors des dernières récessions, les consommateurs pouvaient compter sur le gouvernement pour intervenir par de généreuses mesures de relance. Nombreux sont ceux qui semblent y croire à nouveau. Les économies excédentaires constituent une autre raison importante. Ces données peuvent être très difficiles à interpréter, car elles sont sujettes à des révisions assez importantes. Toutefois, les consommateurs disposent probablement d’économies plus importantes que prévu. Il existe également d’autres effets de richesse positifs. Quiconque a investi dans des actions ou dans l’immobilier au cours des cinq dernières années a réalisé des gains considérables, ce qui a probablement stimulé les dépenses. Cependant, le passage à un nouveau prêt hypothécaire s’accompagne toujours de coûts de financement élevés, et la plupart des propriétaires conservent leurs biens immobiliers existants. La majeure partie de ces actifs reste donc illiquide.

Les ménages américains sont également en meilleure position aujourd’hui que par le passé. Le ratio de couverture du service de la dette des ménages privés était d’environ 5,8% au 3e trimestre 2023, soit le même niveau qu’avant la pandémie. Il est important de souligner que de nombreux consommateurs ont négocié des conditions de financement favorables lorsque les taux d’intérêt étaient bas et que leur exposition aux risques d’une hausse des taux est limitée.

De #YOLO à #YOYO

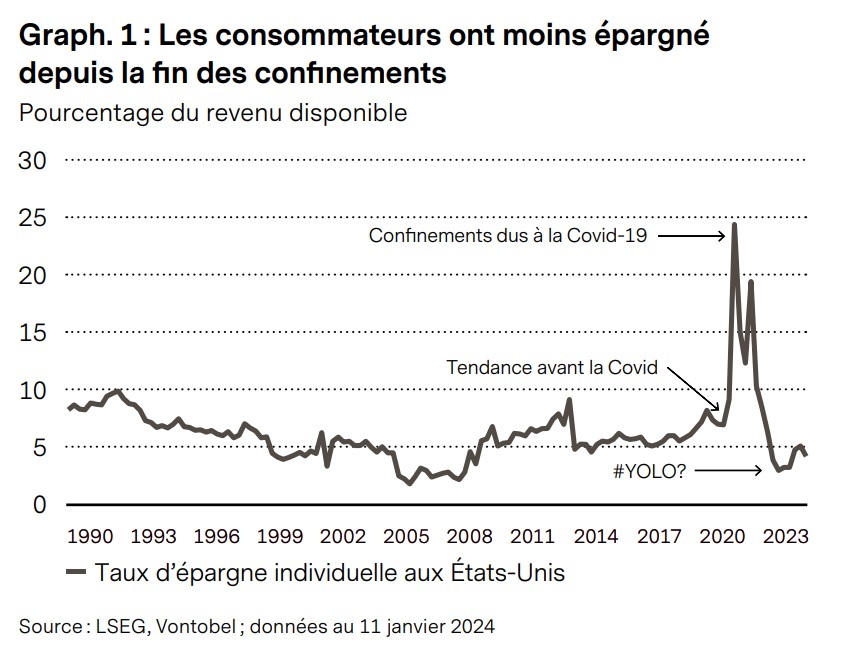

Toutefois, certains éléments indiquent que #YOYO («you’re on your own» ou «débrouillez-vous tout seul») pourrait bientôt remplacer #YOLO. Les consommateurs sont confrontés à des conditions de crédit durablement strictes (graph. 2). Le coût de l’endettement est en outre élevé. Le taux d’intérêt moyen des cartes de crédit au 4e trimestre 2023 était supérieur à 21%. Et nous doutons que le gouvernement prenne de nombreuses mesures de relance budgétaire en 2024.

À l’approche des élections américaines du 5 novembre, il est peu probable que le Congrès, divisé, approuve d’importantes dépenses supplémentaires. Ni les démocrates ni les républicains ne devraient être incités à faire des concessions l’un à l’autre.

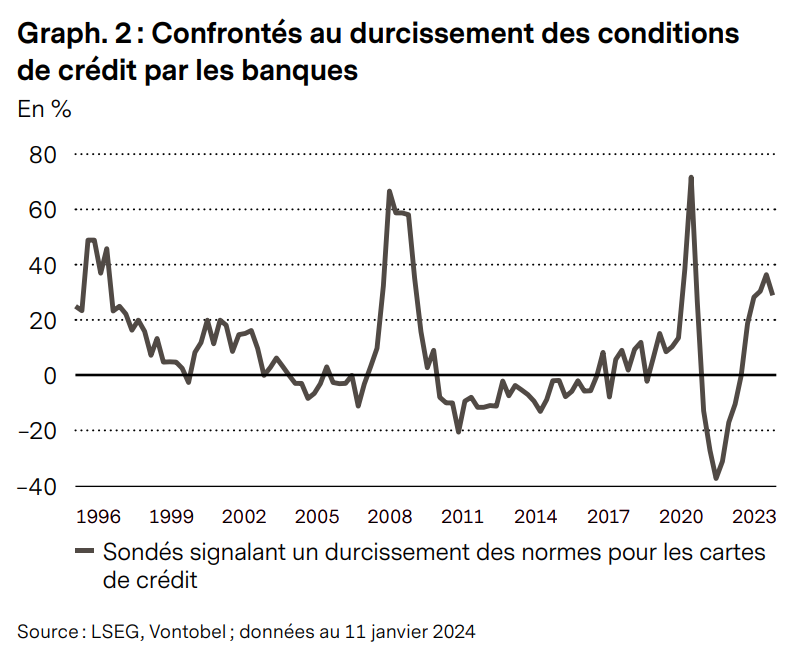

La principale raison est et reste le marché du travail, qui demeure solide en comparaison historique (graph. 3). S’il ne s’affaiblit pas sensiblement, une chute de la consommation, et donc de la croissance économique, est peu probable. Dans notre scénario de base, nous supposons toutefois que le marché du travail s’affaiblira. Les entreprises ont maintenant commencé, lentement mais sûrement, à réduire leurs plans de dépenses d’investissement, à couper les postes vacants et à réduire les prix. Il s’ensuivra probablement une hausse du chômage et une baisse de la consommation.

Pour accéder au site, cliquez ICI.