Édito. Comme tous les ans, au lendemain des fêtes, les foies sont gras et les premières heures de l'année chargées… Abandonner le sapin sur le trottoir, bâillonner Mariah Carey jusqu'au prochain Noël, tenter de revendre le pull-over bariolé sur Leboncoin… Et, dans un élan de déraison, reporter le Dry January à février - ça dure plus longtemps, surtout les années bissextiles. D'ailleurs, au regard des calamités qui accablent le monde et des incertitudes à venir, on ne peut pas dire que la sobriété soit appropriée, cette année. De mémoire d'investisseurs, on n'a jamais vu un bazar pareil. Même l'univers quantique est moins aléatoire que l'année qui s'annonce. En guise d'amuse-bouche, un cadre géopolitique au bord de l'abîme avec, entre autres, l'intensification de la guerre en Ukraine et le risque d'un embrasement du Moyen-Orient. En plat de résistance, un contexte éminemment politique qui verra la moitié de l'humanité passer à la casserole électorale. Alors si l'on ajoute à cela une sauce économique et monétaire aigre douce, l'année à venir n'est pas vraiment de nature à ouvrir l'appétit.

En clair, en matière d'investissement, la To Do List 2024 s'annonce aussi complexe que le contexte est alambiqué. Si, par exemple, la perspective d'un assouplissement monétaire devrait jouer en faveur des marchés, quel sera l'impact concomitant du ralentissement économique sur les actions ? Et sur le compartiment obligataire ? Au regard du rebond de l'inflation en zone euro (2,9 % sur décembre) ou d'un marché américain du travail toujours dur à cuire (216 000 créations de postes en décembre), la rhétorique hawkish est-elle vraiment enterrée ? Malgré ce peu de visibilité, un scénario semble toutefois se distinguer. Celui d'une récession cyclique dans les pays développés… Avant, qui sait, un retour à la croissance. Une perspective qui intime, au moins dans un premier temps, de réduire son exposition au risque. Plus généralement, durant cette année tourmentée, la sélection de valeur va être essentielle, en commençant par privilégier les actifs (actions et obligations) de qualité. En substance, les investisseurs vont devoir se muer en contorsionnistes stylistiques, quitte à faire de leur allocation un macramé.

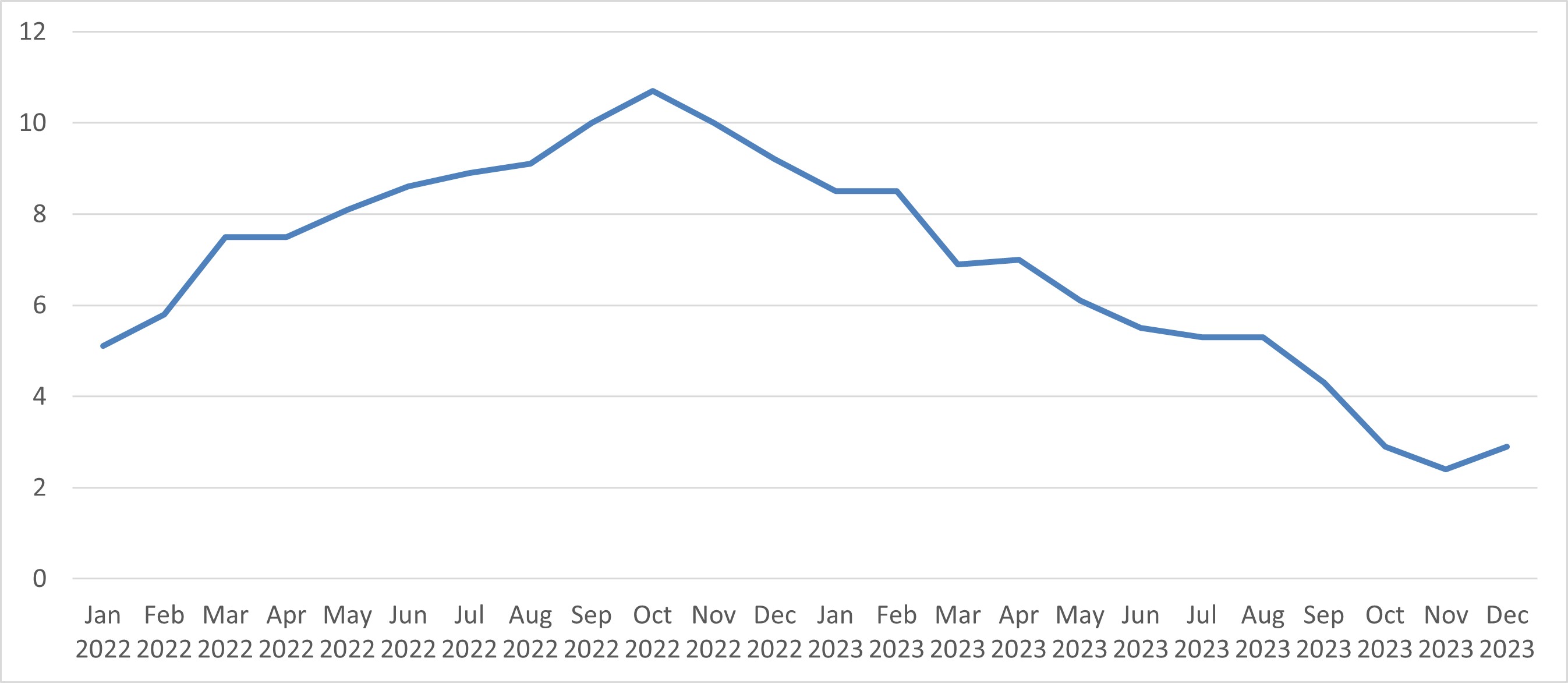

Le graph. de la semaine Evolution de l'inflation en Zone Euro

Source : Refinitiv Eikon Janvier 2024

Performances Classes d'actifsLa première semaine de 2024 s'est caractérisée par une valse hésitation dans les rangs - dégarnis - des investisseurs, pas encore rentrés des fêtes de fin d'année. Une tendance symptomatique des incertitudes qui pèsent sur l'horizon des marchés pour les mois à venir. Dans le doute, les intervenants ont préféré prendre leurs bénéfices sur les actions après le rallye de fin d'année. Celles-ci s'adjugent ainsi la plus forte baisse hebdomadaire. À l'inverse, portées par le rebond des cours du pétrole et les tensions au Moyen-Orient, les matières premières signent la seule hausse de la semaine.

Classes d'actifs * Performances hebdo. (en %)Performances 2024 (en %) Actions -1.0 -1.0 Obligations -0.8 -0.8 Matières Premières 0.7 0.7 Liquidités 0.1 0.1 Actions Régions **Performances hebdo. (en %)Performances 2024 (en %) Amérique du Nord -1.0 -1.0 Japon -0.5 -0.5 Europe hors Royaume-Uni -0.7 -0.7 Asie-Pacifique hors Japon -2.1 -2.1 Pays émergents -1.5 -1.5 Obligations Segments ***Performances hebdo. (en %)Performances 2023 (en %) Investment Grade -0.8 -0.8 High Yield -0.5 -0.5 Court Terme -0.3 -0.3

Sur le front souverain, le regain d'angoisse relatif à la poursuite d'un environnement monétaire restrictif a mécaniquement soutenu le rendement des emprunts d'État à long terme. Surtout outre-Atlantique où la résistance du marché du travail et l'augmentation (stable) de 0,4 % du salaire horaire moyen se sont traduites par une hausse hebdomadaire de près de 20 pb du 10 ans américain. En Europe, malgré le rebond de l'inflation, son pendant allemand ne s'adjuge que 11 pb sur la semaine.

Indicateurs clésNiveau US T-Bond 10 ans (Etats-Unis) 4.05 % Bund 10 ans (Allemagne) 2.11 % OAT 10 ans (France) 2.59 % Marché des changesCet environnement de marché et la crainte que les banques centrales ne jouent les prolongations hawkish, n'a bien sûr pas manqué de raffermir le dollar qui a touché un plus haut de trois semaines, mercredi. Surtout après la longue phase de dépréciation de fin d'année. De sorte que l'euro a reculé de 1,2 % sur la semaine face au billet vert. La paire qui avait touché la semaine précédente un plus haut à 1,11, flirtait à nouveau, vendredi, avec le seuil des 1,9.

Principales parités

1 € = 1.09 $ 1 € = 0.86 £ 1 € = 158.57 ¥ Autres indicateurs (dernières données disponibles) InflationTaux directeurs Etats-Unis = 3.1 % Etats-Unis = 5.25 - 5.50 % Zone Euro = 2.9 % Zone Euro = 4.00 % À surveiller cette semaineLundi : Exportations et commandes à l'industrie (All), confiance des investisseurs-Sentix, prévisions d'inflation, sentiment économique et industriel (UE), prévisions d'inflation (US).

Mardi : IPC (Jp), ventes au détail-BRC (GB), production industrielle (All), taux de chômage (UE), ventes au détail-Redbook (US).

Mercredi : Discours Bailey (BoE), stocks de brut (US).

Jeudi : Bulletin économique (BCE), IPC et IPC core, inscriptions hebdomadaires au chômage (US).

Vendredi : IPC et IPP, balance commerciale (Chi), PIB mensuel, production industrielle et manufacturière (GB), IPC (Fra, Esp), IPP, rapport WASDE (US).

Pour lire l'éditorial dans son intégralité, veuillez cliquer ICI.

Reposant sur des données et informations publiques et officielles, cet édito est une analyse/interprétation subjective et décalée de l’information économique et financière. Il ne saurait en aucun cas représenter un conseil financier ou d’investissement.

Fidelity fournit uniquement des informations sur ses produits. Par conséquent, ce document ne constitue ni une offre de souscription, ni un conseil personnalisé. Pour tout conseil personnalisé, veuillez contacter votre intermédiaire financier.

Toute souscription dans un support de placement de Fidelity doit se faire sur la base du prospectus actuellement en vigueur et des documents périodiques disponibles sur www.fidelity.fr

Pour accéder au site, cliquez ICI.